こんにちは、saka(サカ)です。

こんな悩みを解決します。

本記事の内容

- 夫婦で資産形成する際の投資先。【簡単】

- 夫婦で投資利回りを最大化するための大前提。【前準備】

資産拡大に必要な3つの条件は以下。

- 収入の最大化

- 支出の最適化

- 運用利回りの最大化

1、2は主に習慣であるのに比べて、

3の”運用利回りの最大化”は”習慣ではなく、投資です。

”投資”となると、お金の増減に関わってくるので緊張感が出てきます。

投資を始めた当初、不安は多少ありました。が、今では不安に思っていた自分が馬鹿らしいとすら思えます。

要するに、投資対象を間違えさえいなければ大きな心配は必要ないのです。

ほとんどの個人投資家には、銘柄分析も必要ありませんし、毎日の株価の確認も必要ありません。

ましてや、資産形成を目的にするような投資の場合には、一度の設定以外の手間はほぼありません。

投資は分析、学習に時間をかけたからといって成績が良くなるわけでもありませんから、

分析、学習の手間を省くとすれば、”運用利回りを最大化”することは資産形成において一番シンプルで簡単なことです。

多くの方がやったことがなく、不慣れなだけです。

本記事の信頼性【サカの実績】

- 1年間の米国高配当株投資で300万円を1,200万円に増やしました。

- 米国高配当個別株、仮想通貨、コモディティ、投資信託に分散投資。

- 投資歴2年目の現在、年間配当金約20万円。

夫婦で資産形成をする際の投資先【投資界の最適解】

夫婦投資の最適解

- S&P500指数連動の投資信託もしくは、ETF(米国の上場企業500社への分散投資)

- 全米株式連動の投資信託もしくは、ETF(米国の上場企業4000社への分散投資)

投資で資産を増やす上での基本は分散投資です。

投資の格言に、”卵を一つのかごに盛るな”という言葉があります。

一つの投資先に資産を集中させてしまうと、もしかすると大きなリターンを得られるかもしれません。

ですが逆に、資産の大半を失ってしまうリスクもあります。

ETF・投資信託というのは、謂わば優良株の詰め合わせパックです。

ETF・投資信託を買うということは、複数の優良銘柄を組み合わせたポートフォリオを持つことと同意です。

自ら考えて個別株を組み合わせてポートフォリオを組むことなく、手間0でプロ並みの分散投資ができます。

リターンとリスクのバランスに優れ、安定して資産を増やしてきた長年の実績を持つ投資先が上記の2つで、

ほとんどの個人投資家が自身のポートフォリオに組み込みこむ投資の世界の最適解です。

その理由とそれぞれの投資先を解説します。

S&P500、全米株式が最適解の理由

◆米国株式 VS全世界株式、 日本株式、先進国株式、新興国株式

上のチャートは、6つの指数をベンチマークとするETFの比較です。

ご覧の通りS&P500、全米株式は他のどの指数よりも大きなリターンを生み出しています。

米国株式市場は長期的に右肩上がり成長し、どのタイミングで株式投資を始めたとしてもまずまずのリターンが得られます。

逆に全世界株、日本株、先進国株、新興国株の場合では、

長期の横ばい局面が続くことに加えて、投資を始めたタイミングによってはリターンが望めない投資になる可能性も大きくあります。

以下がそれぞれのリターンをまとめた表です。

米国株式ETFと全世界、日本、先進国、新興国株式ETFとの比較では米国株式が圧勝です。

ここでの結論は、

Q:個人投資家は何に投資をすれば大きなリターンを得られる可能性が高いのか?

という問いに対しての答えは、

A:日本や先進国、新興国ではなく、米国株式に投資するべきであり、更にいうとVOO、VTIなどの米国株式ETFやそれら市場平均指数に連動する投資信託に投資するべき。

ということになります。

では、ここで更に気になるのは個人投資家の成績に比べてどうなのか?ということです。

つまり、個人が一生懸命に勉強、分析して構築したポートフォリオのリターンと市場平均リターンとの勝敗はいかなるものか?ということです。

これにも既に答えが出ています。

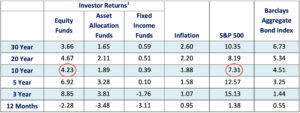

◆米国株式の市場平均VS個人投資家のポートフォリオ

(出典:“Quantitative Analysis of Investor Behavior, 2016,” DALBAR, Inc. www.dalbar.com)

上の図は個人投資家と市場平均S&P500のリターンを比較した図です。

10年間の個人投資家のリターンは4.23%だったのに対して、10年間のS&P500のリターンは7.31%となっており、市場平均の方が圧倒的に勝っています。

他のどの期間を切り取っても同じように市場平均リターンに対して個人投資家のリターンは勝てていません。

確かに世界の著名な投資家の中には、年平均リターン20%という素晴らしい成績を持っている方もいますが、上の図で示されている個人投資家のリターンが小さいことを合わせて鑑みると、いかに多くの個人投資家が株式投資において大敗をしているかが分かります。

いかに時間をかけて、勉強と分析をして構築したポートフォリオでも市場平均に勝る可能性が低いのであれば、ほとんどの個人投資家にとっての投資先の最適解は、VOO、VTIなどの米国株式ETFやそれら市場平均指数に連動する投資信託ということになります。

投資の神様と言われる、ウォーレンバフェットも2013年に”株主への手紙”に以下のように綴っています。

American business has done wonderfully over time and continue to do.A low-cost S&P 500 index fund will achieve this goal.

米国のビジネスは過去において素晴らしいパフォーマンスを達成してきたし、今後も続くだろう。多くの投資家にとって、S&P500に連動するような低コストのインデックスファンドは最適だと思う。

(出典:「株主への手紙(2013)」ウォーレンバフェットの和訳)

他にもこの手紙の中では、”経済の見通し、企業の収益力の予測などのスキルは個人投資家には必要のないもの”とも綴っています。

Q:個人投資家が勉強、分析して構築したポートフォリオと米国の市場平均を比べてリターンが大きいのは?

という問いの答えは、

A:米国の市場平均

ということになります。

◆具体的な米国株ETF、投資信託

S&P500への投資

ETFで投資する→VOO:バンガード・S&P500ETF

投資信託で投資する→ eMAXIS Slim米国株式(S&P500)、SBI・V・S&P500インデックスなど

全米株式への投資

ETFで投資する→VTI:バンガード・トータル・ストック・マーケットETF

投資信託で投資する→楽天・全米株式・インデックスファンド、SBI・V・全米株式インデックスなど

上記以外にあげた以外にもS&P500、全米株式インデックスに連動するようデザインされている投資信託はあります。

が、純資産額の大きさや、経費率の小ささを鑑みると、上記の投資信託がオススメになります。

とはいえ、全世界株式(オール・カントリー:愛称オルカン)も人気

楽天証券 投資信託 ランキング

楽天証券の投資信託の買付ランキングを眺めると、1位、2位は米国市場指数に連動する投資信託です。

3位には、全世界株式が上がってきています。

全世界株式が人気な理由は、米国への集中投資ではなく、国を分散して投資ができるためです。

上記で説明した通り、過去においては全世界株式はS &P500や全米株式インデックスに比べるとリターンは落ちる傾向にあります。

未来は誰にも分からないので、迷うようであれば自身の信じるものを買えばいいです。

夫婦で運用利回りを最大化するための大前提【始める前の前準備】

夫婦で投資をする大前提【前準備】

- 夫婦の財布を一つにする。【入金額の最大化】

- お金の流れを固定化する。【思考停止で時短】

夫婦で資産爆発を目的に投資をするには、上に記したように大前提=前準備があります。

この前準備なしには夫婦で投資をしていても運用リターンの最大化は実現できないです。

逆に2つの前準備をするだけで、個人で投資に取り組むよりもはるかに、早く大きな恩恵を受けることができます。

1、夫婦の財布を一つにする【入金額の最大化】

夫婦で投資をするメリット

- 入金額を最大化し、リターンを最大化できる。

- 夫婦各々でNISA口座を持ち、節税枠を増やす。

メンタル的には、

- 夫婦でお金に対する考え方を一致させることができる。

- 夫婦で協力して取り組むことで信頼関係がより強固になる。

などもメリットに上げられます。

が、夫婦で投資をする一番のメリットは上にも記載した、

”入金額を最大化し、リターンを最大化できる。”ことです。

当然ですが投資は、投資額が大きければ大きいほどにリターンも大きくなります。

投資額が小さすぎると、資産額の増加を感じられるようになるにはやや時間が必要です。

夫婦での投資は入金額を増やし、リターンを膨らまし、資産額の増加も個人での投資に比べ2倍以上のスピードになります。

メリットばかりで本当におすすめなのですが、大前提があります。

それは、”夫婦の財布を一つにする”ことです。

夫婦の財布を一つにするには、お金の使い方、お金というものへの考え方の価値観をまずは一致させることが必要になります。

価値観が合わない状態で無理やり夫婦の財布の一元化をすると喧嘩になります。

夫婦のお金への価値観を一致させるための方法は以下の記事で触れています。参考にしてみてください。

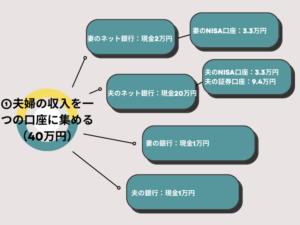

2、お金の流れを固定化する【思考停止で時短】

お金のフローチャート例

夫婦の財布を一つにすることが出来たならば、毎月のお金の流れを固定化することをお勧めします。

上の図は、月の合計手取り収入が40万円の夫婦の例です。

金額の大小はあれど、上の図のようにあらかじめどの口座にどのくらいの金額を置くかを決めておきます。

あとは毎月の給料日後に同じ作業を繰り返すだけです。

毎月の投資額を悩んだり、夫婦が各々どのくらいの割合でお金を持つかを悩んだりする必要が0になり、限りなく時短になります。

投資に慣れてきた方への、1ステップ上の投資【更なる利回りUPへ】

1ステップ上の投資【更に利回りUP】

- 仮想通貨

- レバレッジETF・投資信託

- 個別株などの短期・中期売買

以下のような方にとって、長期積立て投資はどうしても退屈感じます。

- 長期積立の少ない銘柄数の管理に慣れた。

- 投資経験の中でジェットコースターのような資産の増減を経験し、狼狽売りをせずに乗り越えられた。

- 数万円単位であれば0になっても冷静でいられる。

更なる利回りUPを目的に、投資の裾野を少し広げてみてもいいかも知れません。

例えば副業収入、ボーナスなどの毎月の収入以外の一部をリスク資産に振り向けてみるのもオススメです。

ある程度の投資経験をお持ちであれば、複数口座、複数銘柄の管理もスムーズにできることでしょう。

ただ、あくまでリスク資産にはなるので、負けを取り返そうと躍起になったりせず、遊び気分で趣味の投資として楽しみながら資産を増やしていきましょう。

仮想通貨

取引所として有名なのは以下です。

- コインチェック

- ビットフライヤー

メジャーな仮想通貨のビットコインやイーサリアム、リップル等が簡単に取引できます。

仮想通貨専門の投資家でない限り、どちらか一方の口座で十分です。

近年、未来的に期待を受け、仮想通貨への投資は人気のトレンド投資ですね。

投資をしないリスクを考えて私たち夫婦も少額ですがポートフォリオに組み込んでいます。値動きが大きくて楽しいです。

レバレッジETF・投資信託

レバレッジ商品の有名どころは、

- QLD:プロシェアーズ・ウルトラQQQ(NASDAQの2倍レバレッジ)

- SOXL:ディレクション・デイリー・半導体株ブル3倍(ICE半導体インデックスの3倍レバレッジ)

- SPXL :ディレクション・デイリー・S&P500ブル3倍(S&P500指数の3倍レバレッジ)

他にも沢山ありますが、以上3つは近年有名なレバレッジETFです。

投資信託として売買されているものもあります。

例えば、QLDはiFreeレバレッジ NASDAQ100、愛称レバナスとして人気を博していますね。

レバレッジETF・投資信託は長期的な横ばい局面では値下がりにつがり、最悪の場合は塩漬け、繰上償還となってリターンが一切期待できなくなることもあります。

個別株などの短期・中期投資

- ファンダメンタル分析をもとに、最悪、中・長期保有になっても問題ない銘柄かどうか。(企業業績を分析)

- テクニカル分析をもとに、移動平均線に触れ反発が期待できるタイミングかどうか。(チャート分析)

- 長期的に自分が投資タイミングを確認してきた銘柄かどうか。(長らく値動きを確認)

また、買う前にある程度ビジョンを持っておくことをお勧めします。

- 「20%値上がりしたら、それ以上に値上がりすることが期待できても売る。」

- 「10%値下がりしたら、諦めて損切りする。」

メンタルに左右されてしまうと深い傷を追ってしまうなんてこともあります。

機械的に取引するといいです。

また、大前提として持っておかないといけないメンタルは、

0になってしまった経験は無いですし、これからも無いとは思います。

ただ、リスク資産への投資は少額でかつ失っても良い金額で行うこと。大きなリターンを求めずにお小遣い程度のリターンを積み上げること。

この考えは、慣れても尚持ち続けたい重要なメンタルになりますね。

まとめ

夫婦投資の最適解

- S&P500指数連動の投資信託もしくは、ETF(米国の上場企業500社への分散投資)

- 全米株式連動の投資信託もしくは、ETF(米国の上場企業4000社への分散投資)

S&P500への投資

ETFで投資する→VOO:バンガード・S&P500ETF

投資信託で投資する→ eMAXIS Slim米国株式(S&P500)、SBI・V・S&P500インデックスなど

全米株式への投資

ETFで投資する→VTI:バンガード・トータル・ストック・マーケットETF

投資信託で投資する→楽天・全米株式・インデックスファンド、SBI・V・全米株式インデックスなど

1ステップ上の投資【更に利回りUP】

- 仮想通貨

- レバレッジETF・投資信託

- 個別株などの短期・中期売買

投資の利回りをUPさせるには、リスク資産に投資するしかありません。

ですが、リスク資産はリターンが大きい反面、リスクも大きくなります。

リスク資産への投資で勝ち続けるのは不可能ですから、リスク資産への投資でお金持ちで居続けることはできないんです。

これを理由に投資でお金持ちで居続けるための最適解は、まずまずのリターンを長期的に叩き出す市場平均への投資ということになります。

ポートフォリオのコアとなる長期投資でまずまずのリターンを出し、サテライトとなる中・短期投資で高いリターンをあげて、全体の利回りを上げていくのであれば、重要になってくるのはコア・サテライトの両方に資金を振り向ける入金力ということになります。

夫婦で投資をする上で、1番のメリットは個人では用意の難しい入金額で投資ができることです。

個人で投資をする場合、長期投資以外へ資金を振り向けられるほどの入金がない方も多いはずです。

ということは、夫婦の投資の利回りを上げる方法は、夫婦で協力して入金額を上げることにイコールになります。(入金額を上げることで利回りの高いリスク資産への投資機会が得られるため。)

夫婦の協力なしには、収入も支出も入金額も変わりませんから、結局は夫婦の投資で一番大切なことは一致団結ができる価値観の共有なんですね。

ではまた。