こんにちは、サカです。

2024年12月が終わりました。

2021年3月より投資を本格的に始めたので、投資開始から3年と10ヶ月が経過。

2024年、今年に入ってから米国株は6月まで一本調子で上昇していましたが、7月に入りやや軟調に推移し、8月には大きく下落しました。

更に、7月頭には160円を超えていたドル円も8月末時点では144円と、円高方向に大きく進行。

米国株投資家は、株安とドル安のダブルパンチを食らっていました。

僕もその一人で、実際、米国経済のハードランディングを予測、覚悟していました。

が、状況は一変。

米国の失業率が今年に入り3月から5ヶ月連続で上昇していたが、9月以降横ばいからやや低下と悪化せず。

FRBも9月中旬の0.5%利下げ以降、米経済の堅調さに自信を深めています。

12月に発表された11月失業率は、予想4.2に対して、結果4.2と一致し、悪化の傾向はなし。

他指標からも米国市場の堅調さが読み取れました。

それを受けて、12月FOMCでは金利の更新はなく、今後の利下げペースを鈍化させ、2025年中も2回の利下げに留めると発表された。

8月に一時的な底値をつけた米国株は、9月以降上昇を続けています。

11月大統領選も決着し、トップ銘柄たちの大きな決算も終わり、市場は先行きの不透明感が薄まり楽観ムードです。

一旦、今年は負けることなく終えられそうです。

12月も上昇可能性の方が高く、SP500は年初来で+28%〜30%の間で締まりそうですね。(現時点+27%)

さて、短期的には楽観ムードで株式市場には大きな懸念がないように見えますが、

不安要素としては、トランプ政策の関税引き上げの影響によるインフレ促進です。

今の異常な好調を考えると止まらなくなったインフレを引き金に、米経済はリセッションもあり得ます。

また、日本と米国の金利縮小による円安が予測されるため、米国株投資家は円ベースでは資産上昇にストップがかかるかもしれませんね。

2024年の年間パフォーマンスは、

- S&P500 +24%

- NASDAQ +30.8%

- NYダウ +12.8%

- 日経平均 +19.2%

ハイテクを多く含むナスダックが+30%と大勝です。

年末のサンタクロースラリーによる上昇が2024年末にはなく、逆に連日の下げを要因として年末にかけてパフォーマンスはやや悪化。

11月~12月にかけての極端な楽観ムードは縮小し、年末から年始にかけてはやや警戒感のある相場が続いています。

米国市場は消費、雇用の面からみても堅牢であることが分かるので、ここからはトランプ政策がインフレの再燃を呼び起こさないことへの警戒感と、

米国株の割高状態が正当化され上昇相場が継続するのか、それともリセッションで戻しが入るのかに引き続き注視しなくはいけませんね。

さて、12月が締まったので現在の資産総額、ポートフォリオ状況、売買履歴、配当金、1月以降の投資方針を報告します。

高配当株投資にオススメな証券口座

-

\\ 楽天ポイントが沢山もらえる!国内株の手数料0円!!サイト操作が分かりやすい!!! //

-

\\ Vポイントがもらえる!国内株の手数料が0円!!外国株が豊富!!! //

資産総額・ポートフォリオ

2021年投資開始からの資産推移です。

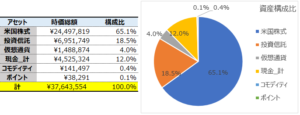

12月末時点、総資産額と資産の内訳は以下です。

12月 資産総額【3,764万円】 資産ごとの増減

12月の総資産額は、3,764万円でした。

前月の11月総資産が3,431万円だったので333万円のプラスです。

先月末に比べて、

- 米国個別株 +39万円

- 投資信託 +32万円

- 仮想通貨 +10万円

- 現金 +251万円

12月は、10万円程度のふるさと納税や、20万円程度の年末ご褒美などが重なりましたが、なんとかプラスで終えることができました。

自身が勤めている企業の持ち株を売却したことが一番の要因です。

こちらは棚から牡丹餅で、僕自身取り組んでいたことを忘れていました。毎月500円程度の積立をしていたみたいです。

全て売却し、大体200万円程度の現金収入がありました。

また、他には米国株、投資信託、仮想通貨の伸びが堅調であるように思いますが、実際はドル高が大きく進んでいる為替要因のみの資産増かと思います。

株価や市場自体は12月はほぼ横ばい推移でした。

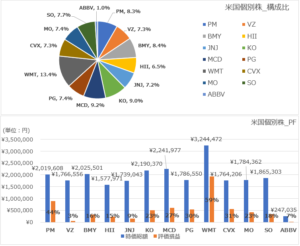

12月 米国個別株 内訳

僕のポートフォリオは米国高配当個別株がメインで、その額は12月末時点で2,450万円弱です。

それ以外は、投資信託でS&P500、ビットコイン、金などシンプルです。

米国株個別株は基本的は評価額が均等になるように目指しています。

当面は、全銘柄の評価額が200万円以上になるようにしたいですね。

また中でも、株価の下落で割安になっている可能性のある銘柄のをピックしようと考えています。

狙っている個別株は11月と変更ありません。

例えば、

VZ(ベライゾンコミュニケーションズ)は利用者の5Gへ期待が低く売上上昇の余地が見受けられないのと、鉛ケーブルの問題があり解決していません。株価は過小評価されていることを信じていますが、勇気をもって少しづつ買いましてもいいいかもしれません。。

HII(ハンティントン・インガルス・インダストリーズ)は、24年3Q の決算の大きなミスを原因に株価を下げています。資材の納入遅延、労働効率の悪さを原因に前年同期比でEPSを大きく下げました。そもそも、HIIは粗利率が非常に低くフリーキャッシュフローを生み出す力が弱いのが課題です。政府お抱えで艦船建造の受注は途切れないと思いますので、売上は継続できるかと思います。資材の納入遅延、労働効率の悪さ、このあたりの改善がどう進むかで投資に前向きになれるかどうか判断していきましょうかね・・。

あとは、ABBVを新規で加えました。まだポートフォリオの中では小さいですが、ここからどんどん増やしていきます。

これ以外にも、中々値を下げないKO、MCD、PGあたりは株価が下がり次第買い出動していきます。

12月売買履歴・配当金

12月 売買履歴

割高感は否めませんが、下落のあった銘柄を中心に購入しています。

2024年末にサンタクロースラリーはマイナスで終了しました。

サンタクロースラリーのマイナスの最中に買い増ししています。

僕のポートフォリオは今年の伸びを最大限享受できていないセクターが中心。

テック銘柄が含まれていません。FANGに含まれるテスラなんかも含んでいません。

中には年初来でマイナスに落ち込んでいるような銘柄も一部あります。(HIIや、JNJ)

そういった一時的に株価が落ち込んでいる不人気な優良銘柄を買っていこうと思います。

購入

12月は63万円分の投資信託・株式を購入しています。

投資信託は、

・eMAXIS Slim 米国株式(S&P 500)を10万円分購入しました。(NISA積立)

個別株は、

| 銘柄名 | 銘柄名 | 購入金額 |

| VERIZON COMMU. | ベライゾン・コミュニケーションズ | ¥156,000 |

| PROCTER&GAMBLE | プロクター・アンド・ギャンブル | ¥213,000 |

| CHEVRON CORP | シェブロン | ¥160,000 |

| 総計 | ¥529,000 |

ベライゾンは株価が回復の兆しなく、中期的には下落、短期では横ばいに推移しています。

新情報の更新などはありません。2025年1月24日発表予定の決算に期待です。

プロクターアンドギャンブルは安定した経営と、健全性の高い財務を理由に、株価が下がったときには、迷いなく買うようにしています。

2025年1月22日発表予定の決算に期待です。

シェブロンは12月に次の決算時に多額の費用を計上することを発表したことに加え、

中東情勢が不安定であることや中国での需要減速を背景に、下落していたことを理由に追加購入しました。

バイデン政権の石油備蓄計画による12月1月の政府の原油購入と、寒波の影響でエネルギー株全体が上昇しているおかげで、底値で買うことができました。

売却

なし。

12月 配当金

2021年投資開始からの配当金推移です。

12月は、6社から配当金を頂きました。

| 銘柄名 | 銘柄名 | 配当金(税引前)_ドル | 配当金(税引後)_ドル |

| COCA COLA CO. | コカ・コーラ | 108.65 | 81.58 |

| MCDONALDS CORP | マクドナルド | 86.73 | 66.74 |

| HUNTINGTON | ハンティントン・インガルス・インダストリーズ | 71.55 | 52.06 |

| CHEVRON CORP | シェブロン | 128.77 | 96.85 |

| JOHNSON&JOHNSON | ジョンソン・エンド・ジョンソン | 95.48 | 70.53 |

| SOUTHERN CO | サザンカンパニー | 103.68 | 81.88 |

| 総計 | 594.86 | 449.64 |

日本円換算だと、税引前約94,000円、税引後約71,000円です。

ここ数ヶ月は5万円以上の配当金が頂けるようになってきています。

昨年12月は税引後の配当金が377.7ドル(59,000円)なので、昨年に比べて71 .94ドル(11,000円)増加しています。前年比で120%です。

今年12月までの配当金の累計金額は、税引後で$3,574.9ドル(563,797円)です。

前年は12月までで$2,458.5ドル(387,705円)なので、今年は+176,092円、前年比145%です。

感慨深いです。

2025年1月以降の方針

個人的なイメージとして、今の米国株はジェンガの最終局面であると思っています。

クリアを目前にぐらついていて、小さな衝撃(小さなバッドニュース)で大きく崩れかねない。そんな状況。

ソフトランディングの達成はされておらず、昨年、1年中警戒されていたハードランディングの懸念は今尚残っています。

僕のポートフォリオで今の現金比率は12%でこれはかなり高いです。(大体いつもは5%程度)

いつもであれば、目先の配当金を目当てにすぐにでも株式を購入しています。

株式投資をしていて僕が一番楽しいのは、購入した株式が値上がりしている場面と、配当金の額が昨年よりも増えているタイミングです。

その楽しみを万金で味わえないのは少し歯がゆいですが、スタンスは継続です。

様子見です。

定期的な購入は、10~30万円程度続けていきます。

大きな購入は少しの期間避けていこうと思います。

現金もあることですし、今年は自分の贅沢にでも大きくお金をかけていこうかと考えています。

米国高配当投資におすすめな証券口座(楽天証券、SBI証券、マネックス証券)

個人的に最もおすすめの証券口座は、1番目に楽天証券です。2番目にSBI証券、3番目にマネックス証券

です。

僕は楽天証券をメインに使っています!

楽天証券をメインで使っている一番の理由は手数料が格安なので、無駄にお金を使用せずに済むからです。(手数料ではSBI証券も同じくらい格安)

また個人的に重要だと思うのは、サイトや口座開設の画面の見やすさです。

設定や操作が難しいと、いちいち調べたりと煩わしいですよね?そういう手間が楽天証券であれば圧倒的に少ないです。

言わずもがなですが、皆さんご存じの楽天ポイントが『本当にいいの?』と思うくらいざくざくもらえます!

米国高配当ETFへの投資におすすめのネット証券

僕は楽天証券、SBI証券、マネックス証券

全ての口座を使っていますが、個人的に楽天証券が一番使いやすいのでメインで使っています!

迷うようであれば、楽天証券にしておけば間違いはありませんよ!